Oczekiwany zwrot a odchylenie standardowe: jaka jest różnica?

Oczekiwany zwrot i odchylenie standardowe to dwie miary statystyczne, które można wykorzystać do analizy portfela. Oczekiwany zwrot z portfela to przewidywana kwota zwrotów, które portfel może wygenerować, podczas gdy odchylenie standardowe portfela mierzy kwotę, którą zwroty odbiegają od jego średniej.

Kluczowe dania na wynos

- Oczekiwany zwrot oblicza średnią oczekiwanego zwrotu na podstawie wagi aktywów w portfelu i ich oczekiwanego zwrotu.

- Odchylenie standardowe uwzględnia oczekiwany średni zwrot i oblicza odchylenie od niego.

- Inwestor wykorzystuje oczekiwany zwrot z prognozy i odchylenie standardowe, aby dowiedzieć się, co się sprawdza, a co nie.

Spodziewany powrót

Oczekiwany zwrot mierzy średnią lub wartość oczekiwaną rozkładu prawdopodobieństwa zwrotów z inwestycji. Oczekiwany zwrot z portfela jest obliczany poprzez pomnożenie wagi każdego składnika aktywów przez jego oczekiwany zwrot i dodanie wartości dla każdej inwestycji.

Na przykład w portfelu są trzy inwestycje o wadze 35% w aktywach A, 25% w aktywach B i 40% w aktywach C. Oczekiwany zwrot z aktywów A wynosi 6%, oczekiwany zwrot z aktywów B wynosi 7%, oraz oczekiwany zwrot z aktywów C wynosi 10%. Dlatego oczekiwany zwrot z portfela wynosi 7, 85% (35% * 6% + 25% * 7% + 40% * 10%).

Jest to powszechnie obserwowane w przypadku funduszy hedgingowych i zarządzających funduszami wspólnego inwestowania, których wyniki na poszczególnych akcjach nie są tak ważne, jak ich ogólny zwrot z portfela.

Odchylenie standardowe

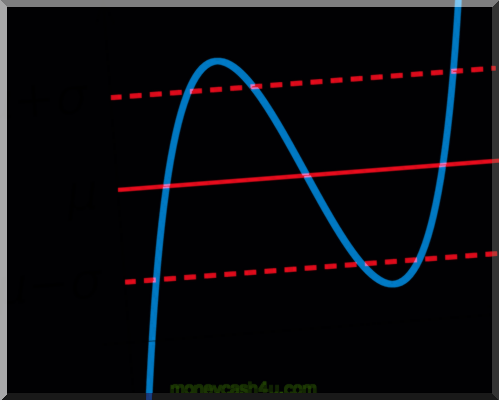

I odwrotnie, odchylenie standardowe portfela mierzy, o ile zwroty z inwestycji odbiegają od średniej rozkładu prawdopodobieństwa inwestycji. Odchylenie standardowe portfela dwóch aktywów oblicza się, podnosząc do kwadratu wagę pierwszego składnika aktywów i mnożąc go przez wariancję pierwszego składnika aktywów, dodaną do kwadratu wagi drugiego składnika aktywów, pomnożoną przez wariancję drugiego składnika aktywów .

Następnie dodaj tę wartość do 2 pomnożonej przez wagę pierwszego zasobu i drugiego zasobu pomnożonej przez kowariancję zwrotów między pierwszym i drugim aktywem. Na koniec weź pierwiastek kwadratowy z tej wartości i oblicza standardowe odchylenie portfela.

Oczekiwany zwrot nie jest absolutny, ponieważ jest projekcją, a nie zrealizowanym zwrotem.

Rozważmy na przykład portfel składający się z dwóch aktywów o równej wadze, wariancje odpowiednio 6% i 5% oraz kowariancję 40%. Odchylenie standardowe można znaleźć, przyjmując pierwiastek kwadratowy wariancji. Dlatego odchylenie standardowe portfela wynosi 16, 6% (√ (0, 5² * 0, 06 + 0, 5² * 0, 05 + 2 * 0, 5 * 0, 5 * 0, 4 * 0, 0224 * 0, 0245)).

Odchylenie standardowe jest obliczane podobnie jak oczekiwany zwrot, aby ocenić zrealizowane wyniki zarządzającego portfelem. W dużym funduszu z wieloma menedżerami o różnych stylach inwestowania dyrektor generalny lub główny menedżer portfela może obliczyć ryzyko kontynuacji zatrudnienia zarządzającego portfelem, który odbiega zbyt daleko od średniej w kierunku ujemnym. Może to również pójść w drugą stronę, a menedżer portfela, który przewyższa swoich kolegów i rynek, często może spodziewać się dużej premii za swoje wyniki.

Porównaj rachunki inwestycyjne Nazwa dostawcy Opis Ujawnienie reklamodawcy × Oferty przedstawione w tej tabeli pochodzą od partnerstw, od których Investopedia otrzymuje wynagrodzenie.