Trening umysłu na niestabilnych rynkach

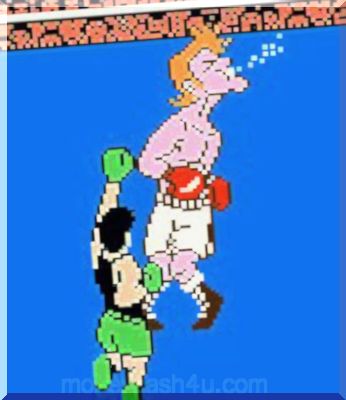

To nie jest giełda dla nieśmiałych lub swędzących inwestorów. Zmienność jest nową normą i powinniśmy nauczyć się z nią żyć. W 2018 roku mieliśmy już 14 dni z wyprzedaży 1% lub więcej. Porównaj to do sennych dni 2017 roku, kiedy mieliśmy tylko cztery dni, kiedy rynki spadły o 1% lub więcej. Wydaje się, że powinniśmy obniżyć o ponad 4% w S&P 500, biorąc pod uwagę bolesne wyprzedaże, które zmiażdżyły nas jak uderzenia ciała w starej grze wideo „Punch Out” z lat 80., ale udało nam się odzyskać wiece, aby powstrzymać nas przed wślizgnięciem się do jaskini niedźwiedzia. Ale zmienność jest trudnym zwierzęciem i zachowuje się inaczej, gdy rynki znajdują się pod presją. To się teraz dzieje.

Jak pisze Ben Carlson, współprowadzący podcast „ Animal Spirits” i bloger „Wealth of Common Sense”, „Zmienność na giełdzie może być sprzeczna z intuicją. Rynki hossy zwykle nie są wypełnione ogromnymi dniami. Zamiast tego, rosnące rynki mają tendencję do powolnego i metodycznego wzrostu. Najlepsze dni wzrostu są zwykle obserwowane w tych samych warunkach rynkowych, co najgorsze dni spadków, które występują podczas spadkowych, niestabilnych rynków ”. W 2017 r. Rynki wciąż rosły coraz wyżej, niezależnie od chaosu politycznego, pieniących się wycen i komentatorskich komentarzy na temat tego, jak stary wydawał się ten hossa. W 2018 roku mamy wrażenie, że szukamy powodów do sprzedaży, które stają się jeszcze gorsze, gdy widzimy, jak duzi inwestorzy instytucjonalni rozładowują akcje z prędkością warp. Rynki sprzedają się tak szybko, że usługi przewodowe i narzędzia do śledzenia rynku w czasie rzeczywistym ledwo nadążają.

Te wyprzedaże psują nam głowy i rozświetlają nasze prymitywne lęki. Jak zauważa Carlson ... „Ta awersja do strat jest głównym powodem, dla którego inwestorzy podejmują bardziej emocjonalnie uzasadnione decyzje, gdy akcje spadają, co powoduje zarówno paniczną sprzedaż, jak i paniczny zakup podczas dekoniunktury”. Cytuje laureata nagrody Nobla, Richarda Thalera, z Cass Sussteinem na temat krótkowzroczności inwestorów. Wyprzedaże i spadki rozświetlają nasz mózg gadów, co sprawia, że ciągle sprawdzamy nasze portfele. Im więcej strat widzimy, tym bardziej odczuwamy awersję do strat, która zamienia się w błędne koło i skłania wielu z nas do sprzedaży. Nie możemy znieść strat, mimo że wiedzieliśmy, że są częścią gry, więc staramy się sprzedawać, mając nadzieję, że właściwie ustalimy czas rynku. Powinniśmy wiedzieć, że moment, w którym rynek jest prawie niemożliwy. Możesz mieć szczęście raz, ale częściej nie trafisz na dno i nie masz pojęcia, kiedy wrócić.

Kilka tygodni temu zauważyliśmy, że po pierwszej korekcie w 2018 r. Wykupienie 401 tys. Było trzy razy wyższe niż zwykle. Właśnie tego nie powinieneś robić w takich czasach. Jeśli uważasz, że Twój portfel jest zbyt ryzykowny lub zbyt kapitałochłonny, możesz dokonać korekty tu lub tam, aby złagodzić obawy. Ale handel zmiennym rynkiem i wyjście z niego jest receptą na katastrofę, szczególnie w takich czasach. Zignoruj tę część mózgu, która chce uciec i sprzedać się w płomienie. Zamiast tego należy okresowo dokonywać ponownej równowagi i upewnić się, że czujesz się komfortowo z zarządzaniem ryzykiem i zmianą pozycji. Innymi słowy, nie bądź gadem!

Caleb Silver - redaktor naczelny

Porównaj rachunki inwestycyjne Nazwa dostawcy Opis Ujawnienie reklamodawcy × Oferty przedstawione w tej tabeli pochodzą od partnerstw, od których Investopedia otrzymuje wynagrodzenie.